Offen gesagt

Vollzeitarbeit muss sich auch voll lohnen

Warum es Steueranreize für mehr Leistungsbereitschaft in unserer Gesellschaft braucht und welche Modelle hier Sinn machen.

Zuletzt aktualisiert am 14.08.2023, 15:36

© Blue Planet Studio/stock.adobe.com

© Blue Planet Studio/stock.adobe.com

Der Anteil der Teilzeitbeschäftigten in Österreich hält aktuell laut Statistik Austria bei 30,5 Prozent, der EU-Durchschnitt im Vergleich dazu liegt bei 17,2 Prozent. Über 50 Prozent der Frauen sind in einer Teilzeitbeschäftigung, die Teilzeitquote der Männer beziffert sich auf über 12 Prozent – Tendenz steigend. Aufgrund der starken Zunahme der Teilzeitquoten in Österreich sollte man sich die Frage stellen, ob in einem Hochsteuerland mit progressiver Einkommensteuer die aktuellen monetären Anreize, einer Vollzeitbeschäftigung nachzugehen, ausreichen oder, ob eine steuerliche Attraktivierung der Vollzeitbeschäftigung zu einem höheren Arbeitsvolumen und damit einer Stärkung der Wirtschaftskraft des Landes führen könnte. Weiters stellt sich die Frage, welche steuerlichen Maßnahmen sich hier als zielführend erweisen würden.

Negative steuerliche Anreize aufgrund der progressiven Ausgestaltung der Einkommensteuer

Naturgemäß steht der Arbeitnehmer einem Trade-off zwischen Freizeit und Arbeit bzw. Mehreinkommen gegenüber. Der Anstieg der Teilzeitquoten spricht jedenfalls dafür, dass für Dienstnehmer Freizeit – im Vergleich zum Vermögensaufbau – immer wichtiger wird (Stichwort „Work-Life-Balance“).

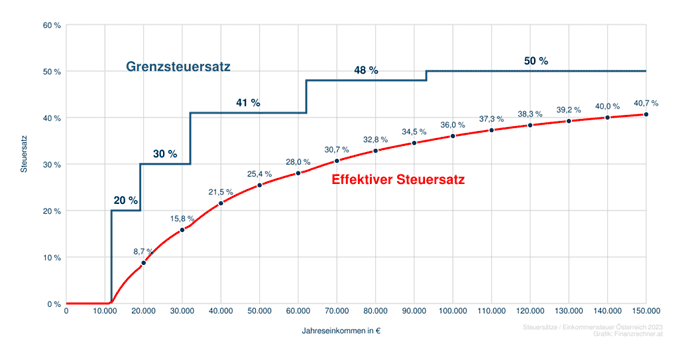

Dienstnehmer werden in dieser Frage jedenfalls eine für sie persönlich richtige Entscheidung treffen. Fest steht jedoch auch, dass durch die progressive Ausgestaltung der Einkommensteuer in einem höheren Einkommen (Vollzeitbeschäftigung) vergleichsweise sehr wenig monetärer Anreiz besteht, diese Arbeitsstunden zu leisten. Wie in der Abbildung 1 ersichtlich, muss der Dienstnehmer Einkommensteile über 32.075 Euro aktuell mit 41 % und mehr besteuern. Im Gegensatz dazu, kann bei einer Teilzeitbeschäftigung eine geringe durchschnittliche Besteuerung („Effektiver Steuersatz“) bewirkt werden. Der steile Anstieg des effektiven Steuersatzes stellt somit für den Dienstnehmer einen negativen Anreiz dar, einer Vollzeitbeschäftigung nachzugehen und somit ein höheres Einkommen zu erzielen.

So beträgt die Einkommensteuerbelastung bei einem Jahreseinkommen von 20.000 Euro (Steuerbemessungsgrundlage) ohne Berücksichtigung von Frei- und Absetzbeträgen 8,7 % und bei dem doppelten Jahreseinkommen von 40.000 Euro bei 21,5 % (siehe Abbildung 1).

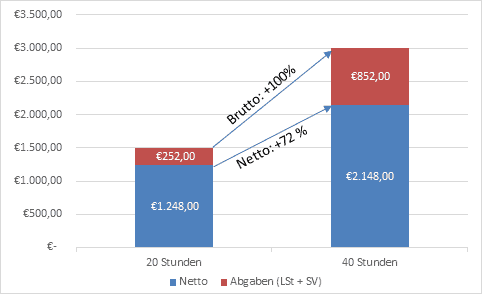

Beispiel zur durchschnittlichen Abgabenbelastung bei einer 20- und 40-Stunden-Woche

Unter zusätzlicher Berücksichtigung der Sozialversicherung lassen sich folgende Beispiele auf Basis der aktuellen Rechtslage illustrieren:

Für einen Dienstnehmer ergibt sich1 bei einem monatlichen Bruttolohn (Teilzeit: 20 Wochenstunden) von 1.500 Euro eine durchschnittliche Abgabenbelastung von 16,8 % und bei einem Bruttolohn von 3.000 Euro (Vollzeit: 40 Wochenstunden) eine durchschnittliche Abgabenbelastung von 28,4 %. Somit bleiben bei einem Teilzeit-Dienstverhältnis von 20 Wochenstunden netto 1.248 Euro und bei einer Erhöhung auf 40 Stunden erhält der Arbeitnehmer nur 900 Euro mehr als im Ausgangsfall, und zwar 2.148 Euro. Der Nettozuwachses bei Verdoppelung der Arbeitszeit beträgt in diesem Beispiel – der progressiven Einkommens-teuer geschuldet – nur rund 72 % (siehe Abbildung 2). Umgekehrt bleiben dem Dienstnehmer bei einem Wechsel von 40 auf 20 Wochenstunden noch rund 58 % des Vollzeit-Nettogehalts. Doppelt so viel zu arbeiten, bedeutet somit nicht gleich doppelt so viel zu verdienen.

Welche Maßnahmen sind für eine Attraktivierung der Vollzeitarbeit aus steuerlicher Sicht denkbar?

Der Staat ist durch die negativen Anreizwirkungen aus der Einkommensteuerprogression mit der Frage konfrontiert, ob unter den gegebenen steuerlichen Rahmenbedingungen das volle Potenzial der Arbeitnehmer ausgeschöpft wird und der Wohlstand der Gesellschaft durch Änderung des Systems verbessert werden könnte. Zu bedenken gilt hierbei auch, dass eine Abnahme der steuerpflichtigen Einkommen mit sinkenden Steuereinnahmen des Staates verbunden ist. In dieser Konstellation hilft ein progressives Steuersystem, das darauf ausgerichtet ist, hohe Steuereinnahmen zu generieren, nicht weiter. Vielmehr greift es bei einem Rückgang des Arbeitsvolumens ins Leere.

Maßnahme 1: Senkung der Grenzsteuersätze

Als eine Maßnahme ist eine Senkung der Grenzsteuersätze zu nennen, die eine Verringerung der Besteuerung in höheren Einkommensklassen bewirkt. Beispielhaft wird nachfolgend eine Reduktion der Grenzsteuersätze von 20 % auf 17 % und von 30 % auf 29 % sowie von 20 % auf 16 % und von 30 % auf 28 % betrachtet. Folgende Grafiken zeigen die Steuerentlastung pro Monat sowie die Reduktion der durchschnittlichen Abgabenbelastung abhängig vom Bruttoeinkommen.

Charakteristika dieser Steuerentlastung:

- Es entsteht ein indirekter Anreiz mehr Einkommen zu verdienen, da ein höheres Beschäftigungsausmaß zu einer Erhöhung der absoluten Steuerentlastung führt (siehe Abbildung 3).

- Die Reduktion der durchschnittlichen Abgabenbelastung beträgt je nach Ausmaß der Senkung der Grenzsteuersätze rund 1 %, wobei in dieser Ausgestaltung im Bereich von 1.800 Euro und 3.300 Euro die größte Anreizwirkung entsteht (siehe Abbildung 4).

- Alle einkommensteuerpflichtigen Einkünfte sind betroffen, somit sind neben unselbständiger Arbeit auch betriebliche Einkünfte oder auch Einkünfte aus Vermietung und Verpachtung erfasst. Diese Maßnahme ist daher nicht nur auf Arbeitnehmer gerichtet.

- Auch Teilzeitkräfte (mit hohem Einkommen) können von einer solchen steuerlichen Erleichterung profitieren. Es besteht daher kein direkter Anreiz auf Vollzeit zu wechseln, sondern nur indirekter.

Maßnahme 2: Frei- oder Absetzbetrag für Vollzeitbeschäftigte

Die Einführung eines Frei- oder Absetzbetrages für einen vollzeitbeschäftigten Dienstnehmer, stellt eine steuerliche Maßnahme dar, die hinsichtlich ihrer Anreizwirkung ein Vollzeitdienstverhältnis einzugehen, noch treffsicherer ist als eine allgemeine Anpassung der Einkommensteuerprogression. Diese steuerliche Erleichterung würde somit nur vollzeitbeschäftigten Dienstnehmern zustehen.

In den folgenden Beispielen wird die Einführung eines Freibetrages in der Höhe von 800 Euro bzw. 1.600 Euro sowie eines Absetzbetrag von 300 Euro bzw. 600 Euro betrachtet. Dabei werden die monatlichen Steuerentlastungen sowie die Reduktion der durchschnittlichen Abgabenbelastung bei einem Vollzeitbeschäftigungsverhältnis abhängig vom Bruttoeinkommen dargestellt.

Charakteristika dieser Steuerentlastung:

- Es entsteht ein direkter Anreiz von Teilzeit auf Vollzeit zu wechseln, da die Steuerentlastung nur bei einem Vollzeitdienstverhältnis zum Tragen kommen würde.

- Umgekehrt entsteht ein direkter Anreiz nicht von Vollzeit auf Teilzeit zu wechseln, da die Steuerentlastung wegfallen würde.

- Absetzbetrag:

- Ein Absetzbetrag vermindert direkt die Einkommensteuerlast, die absolute Steuerentlastung ist somit unabhängig vom Bruttoeinkommen (siehe Abbildung 5).

- Die Reduktion der durchschnittlichen Abgabenbelastung ist in unteren Einkommensklassen relativ groß, wodurch eine höhere Anreizwirkung bei niedrigen Einkommen entsteht (siehe Abbildung 6).

- Freibetrag:

- Ein Freibetrag vermindert die Steuerbemessungsgrundlage, die absolute Steuerentlastung steigt somit abhängig vom Bruttoeinkommen durch die steigenden Grenzsteuersätze (siehe Abbildung 5).

- Die Reduktion der durchschnittlichen Abgabenbelastung sinkt abhängig vom Bruttoeinkommen leicht. Durch die steigenden Grenzsteuersätze ergibt sich im Vergleich zu einem Absetzbetrag in einem höheren Einkommensniveau eine höhere Anreizwirkung und umgekehrt in einem niedrigen Einkommensniveau eine niedrigere Anreizwirkung (siehe Abbildung 6).

Fazit

Durch die jüngste Entwicklung der Teilzeitquoten – insbesondere in der Personengruppe, die weder Betreuungspflichten noch Pflegearbeit innerhalb der eigenen Familie zu leisten haben – und deren negativen Auswirkungen auf die Wirtschaftsleistung einer Volkswirtschaft, bei einem vorliegenden Arbeitskräfte-mangel, gilt es steuerliche Anreize zu schaffen, um mehr Vollzeitbeschäftigung zu bewirken. Für einen Dienstnehmer lohnt es sich aktuell aus steuerlicher Sicht ein Teilzeitverhältnis einzugehen, da prozentuell deutlich mehr Netto vom Brutto erzielt werden kann.

Um dem Missverhältnis der durchschnittlichen Besteuerung bei Teil- und Vollzeit entgegenzuwirken, bietet sich einerseits eine Senkung der Grenzsteuersätze in der Einkommensteuer und andererseits eine Einführung eines Frei- oder Absetzbetrages für Vollzeitbeschäftigte an. Ein Frei- oder Absetzbetrag ist hinsichtlich der Anreizwirkung für eine Erhöhung der Vollzeitbeschäftigung treffsicherer, da hier ein direkter Anreiz geschaffen wird von Teil- auf Vollzeit zu wechseln. Eine Reduktion der Grenzsteuersätze bringt durch die Reduktion der durchschnittlichen Besteuerung für höhere Einkommen ebenso einen Anreiz – zu berücksichtigen gilt hier, dass durch die Maßnahme auch andere einkommensteuerpflichtige Einkünfte sowie Teilzeitbeschäftigte profitieren.

Anzumerken ist in der Teilzeit-Vollzeit-Thematik auch, dass zusätzlich zu den steuerlichen Anreizen für Vollzeitbeschäftigung auch Anreize für Eltern (vorrangig Frauen) geschaffen werden müssen, um diese wieder in das Erwerbsleben einzugliedern. In diesen Fällen sollte für Teilzeitbeschäftigungsverhältnisse Anreizsysteme entwickelt werden, um die zusätzlich entstehenden Kosten (wie z.B. für Kinderbetreuung) abzufedern und Erwerbsarbeit zu attraktiveren.

[1] unter Berücksichtigung der Sozialversicherung, der begünstigten Besteuerung des 13. Und 14. Gehaltes sowie allgemein zustehenden Frei- und Absetzbeträgen bei einem Dienstverhältnis wie der Werbungskostenpauschale und dem Verkehrsabsetzbetrag